Рассмотрим возможность капиталовложений на примере завода электродвигателей.

Капиталовложение в завод электродвигателей составит 10 млн.долл. для производства электродвигателей. Донный завод дал бы возможность фирме использовать рабочую силу и медь, чтобы выпускать 8000 двигателей в месяц на протяжении 20 лет при издержках 42,50 долл. На каждый двигатель. Двигатели можно продавать по цене 52,50 долл. за 1 штуку с прибылью 10 долл. за ед. продукции, или с прибылью 80000 долл. в месяц. Предположим, что через 20 лет завод устареет и может продан на слом за 1 млн.долл. Можно ли считать такое капиталовложение удачным? Чтобы выяснить это, мы должны подсчитать чистую дисконтированную стоимость.

Теперь предположим, что при издержках производства в 42,50 долл. фирма наверняка получит прибыль 80000 долл. в месяц, или 960000 долл. в год. Предположим также, что сумма от продажи завода на слом составит 1 млн.долл. Фирма, следовательно, пользуется свободной от риска ставкой процента для дисконтирования будущих прибылей. Записывая доход в млн.долл., составим уравнение для NPV:

NPV = -10 + 0,96/1+R + 0,96/(1+R)2+0,96/(1+R)3 + 0,96/(1+R)3 + …… + 0,96/(1+R)20 + 1/(1+R)20. (3.2.1.)

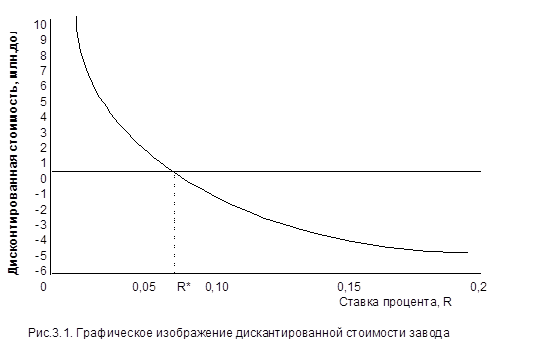

Рис.3.1. показывает NVP как функцию коэффициента затрат к единому моменту времени R. Отметим, что при R, равном примерно 7,5 % , NPV, равна нулю. Для учетных ставок ниже 7,5% NPV положительна, и фирма может вкладывать деньги в завод.

Для учетных ставок выше 7,5% NPV отрицательна, и фирме вкладывать деньги в завод не стоит.